ETFs ist bereits seit Jahren eines der Topthemen in der Anlagewelt. Doch leider gibt es auch genauso lange schon unzählige Missverständnisse und Fehlinformationen zu diesen. Heute wollen wir aufdecken, was an den Mythen dran ist und Stellung beziehen.

Häufige Fragen zum Thema ETFs und Geldanlage

Wenn Sie mehr wissen möchten, lade ich Sie ein, den Beitrag weiterzulesen. Bei spezifischen Fragen rund um das Thema Geldanlage stehe ich Ihnen gerne zur Verfügung.

1. ETFs sind nur ein zeitweiliger Trend

Oftmals hört man, dass es sich bei ETFs nur um eine Modeerscheinung und einen kurzfristigen Trend handelt. Während früher Tagesgeldkonto, Sparbuch oder Lebensversicherung „in“ waren, sind es heute die ETFs.

Allerdings gibt es Indexfonds bereit seit den 1970er Jahren in den USA. Die ersten börsengehandelten Indexfonds, ETFs wurden 1990 in den USA zum Handel freigegeben. Vor über 20 Jahren wurde in Europa der erste ETF aufgelegt. Mittlerweile sind auf der ganzen Welt über sechs Billionen US-Dollar in ETFs investiert. Folglich haben die Exchange Traded Funds einen festen Platz bei der Geldanlage der Privatinvestoren. Staaten, Vermögensverwalter, Privatbanken, Versicherungen und Pensionsfonds setzen auf den Erfolg der ETFs. Bei einem kurzen Trend würde dies wahrscheinlich anders aussehen.

2. ETFs sind nicht krisenerprobt

Wer in den schwachen Tagen nicht in Aktien investiert ist, ist es auch nicht in den guten! Kritiker meinen, dass es sich bei ETFs um vergleichsweise neue Anlageprodukte handelt und man keine Aussage über ihre Krisenbeständigkeit treffen kann. Obwohl ETFs erst seit ca. 10 Jahren einem größeren Publikum bekannt sind, gibt es sie in den USA schon seit dem Jahre 1990 und seit 2000 in Europa. Dies bedeutet, dass ETFs sowohl während der Finanzkrise 2007 als auch der Eurokrise 2010 existiert haben.

Besonders in der Finanzkrise 2007 zeigten sich ETFs als krisenresistent. Während zahlreiche andere Fonds vorübergehend geschlossen oder gar abgewickelt werden mussten, fiel kein einziger ETF in dieser Zeit aus. Während Anleger anderer Finanzprodukte große Verluste erlitten, fielen diese bei ETFs geringer aus. Die Corona-Krise überstanden ETFs relativ gut. Tatsächlich stieg die Nachfrage nach ETFs gemessen am täglichen Handelsvolumen in der Hochphase der Krise deutlich an. Zugleich blieb der ETF-Markt ausreichend liquide. Dies verdeutlicht, dass Investoren in dieser Zeit sogar besonders auf ETFs vertrauten. Experten sprechen sogar davon, dass ETFs zusätzlich Liquidität bereitgestellt haben und somit das Risiko massenhafter Abverkäufe verringert haben.

3. ETFs sind langweilig

Weit verbreitet ist das Missverständnis, dass ETFs eine langweilige Erscheinung sind. Jeden Monat automatisch den gleichen Betrag in einen ETF anlegen – zugegebenermaßen klingt dies nicht wirklich spannend. Viele Anleger setzen auf aktiv gemanagte Fonds oder das eigene Stock-Picking, um eine Überrendite zu erzielen. Dies mag auf den ersten Blick spannender wirken. Allerdings zeigen zahlreiche Studien, dass damit keine bessere Rendite einhergeht. Im Gegenteil: zu versuchen den Markt zu schlagen, in dem man mit Aktien handelt, führt zu viel Arbeitsaufwand und Stress. Am Ende liegen die meisten privaten Anleger und auch die professionellen unter der Marktrendite, die man mit ETFs einfach erzielt. Wer mehr Spannung und Nervenkitzel sucht, kann aber auch mit ETFs zocken, bis der Broker glüht. Doch das bringt am Ende genauso wenig wie mit Einzelaktien und aktiven Fonds. Deshalb ist Langeweile für die Rendite eher etwas Positives und dafür eignen sich ETFs perfekt.

4. ETFs sind ausschließlich was für Privatanleger

Viele Menschen gehen davon aus, dass es sich bei ETFs ausschließlich um ein Investment für Privatanleger handelt. Wer ETFs kauft, möchte sein Vermögen langfristig mehren – so ganz stimmt diese Annahme jedoch nicht. Schließlich machen die privaten Buy-and-Hold-Anleger lediglich einen überschaubaren Anteil am weltweiten ETF-Vermögen aus. Institutionelle Anleger schätzen ETFs, da mit einem Investment niedrige Kosten, eine hohe Liquidität und viel Qualität einhergeht.

Aus diesem Grund sind institutionelle Anleger wie

- Staaten

- Pensionskassen

- Versorgungswerke

- Versicherungen etc.

bei den ETFs in der Mehrheit. Wer hätte das gedacht?

5. ETFs verursachen starke Kursbewegungen und Crashs

Immer wieder hört man, dass ETFs für starke Kursbewegungen oder womöglich Crashs verantwortlich sein könnten. Doch Exchange Traded Funds verursachen nicht zwingend dramatische Kursbewegungen am Aktienmarkt. Extreme Kursverwerfungen gibt es ebenfalls bei Aktien. Der Fall Wirecard hat gezeigt, wie schnell Anteilsscheine ihren Wert verlieren können. Grundsätzlich werden Aktien schneller gehandelt, weil die ETFs den Kursen des zugrundeliegenden Index folgen müssen. Um Crashs zu verhindern, gibt es jedoch den Creation-Redemption-Prozess.

Dieser passt die ETF-Anteile an die Nachfrage an, ohne dass Anteilseigner Auswirkungen spüren.

6. ETFs sind Zertifikate und riskant

Wer an der Börse mit Zertifikaten handelt, greift auf strukturierte Finanzprodukte zurück. Demgegenüber handelt es sich bei ETFs um Anlageinstrumente, die Privatanleger vornehmlich an der Börse handeln. Der Kauf und Verkauf von ETFs ist zu den gewöhnlichen Öffnungszeiten der Handelsplätze möglich. Da es sich bei Zertifikaten um Schuldverschreibungen handelt, existiert ein Verlustrisiko. Bei der Zahlungsunfähigkeit des Emittenten tritt der Totalverlust ein. Demgegenüber sind ETFs Sondervermögen, die bei einer Insolvenz geschützt sind. ETFs sind somit weder Zertifikate noch riskant in Bezug auf einen Totalverlust.

7. ETFs sind risikoreicher als aktiv verwaltete Fonds

Kritiker behaupten, dass ein Investment in ETFs für Anleger mit einem höheren Risiko als bei einem aktiv gemanagten Fonds verbunden sei. Schließlich könne ein aktiver Manager in Krisenphasen ja aktiv umschichten und so das Risiko des Fonds reduzieren, was bei ETFs nicht möglich ist. Tatsächlich gibt es keinerlei wissenschaftliche Erkenntnisse, die darauf hinweisen, dass ETFs risikoreicher als aktiv gemanagte Fonds sind. Das Risikoprofil jedes Investmentfonds wird immer durch die in ihm enthaltenen Wertpapiere bestimmt. Dies trifft sowohl auf passive ETFs als auch aktive Fonds zu. Ein pauschaler Unterschied zwischen aktiven und passiven Fonds lässt sich nicht feststellen. Ein aktiv gemanagter Fonds und ein ETF, die aus den gleichen Wertpapieren bestehen, weisen auch ein identisches Risikoprofil aus.

8. ETFs sind nicht liquide

Einige Kritiker stellen die Liquidität von ETFs infrage. Schließlich ist es Gang und gäbe, dass der „Otto Normalanleger“ ETFs mit einem langfristigen Anlagehorizont kauft. Davon auf die Illiquidität der ETFs zu schließen, ist jedoch grundlegend falsch. Ebenso wie Aktien lassen sich ETFs jederzeit an der Börse handeln. Allerdings kann es sein, dass der Verkauf von ETF-Bruchstücken nicht innerhalb weniger Minuten gelingt.

Das Verbraucherportal Finanztip zu ETF

Auch das Verbraucherportal Finanztip hat Stellung zu den Kritikern von ETFs genommen und 4 Gründe aufgeführt, warum diese Geldanlage für Privatanleger langfristig eine sichere und rentable Sache ist.

Weitere informative Beiträge

Erfolgreich Investieren in Zeiten des Börsencrash

Reich im Alter mit ETFs: Wie weit kommt man mit 500.000 Euro?

Die Frage, wie man sein Geld im Ruhestand optimal anlegt, beschäftigt viele Menschen. Vor allem,…

Sind US-Wahlen für meine Anlagestrategie entscheidend?

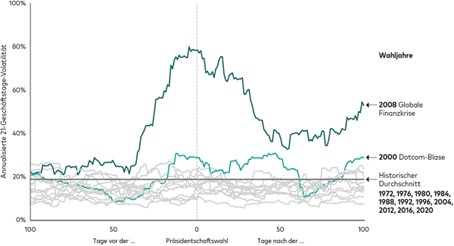

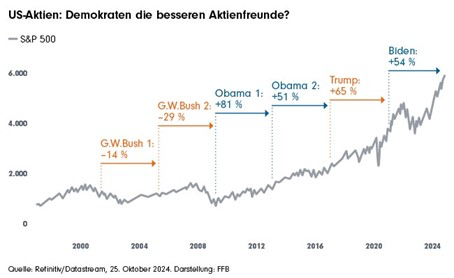

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“- Bill Nygren Präsidentschaftswahlen in…

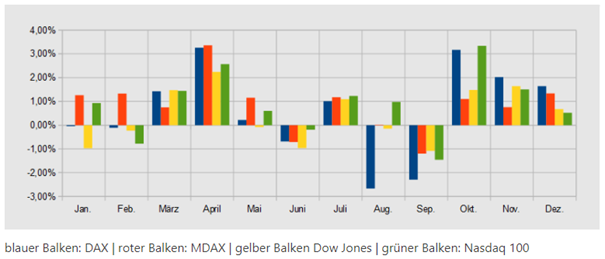

Saisonale Effekte in der Geldanlage und ihre Bedeutung für Anleger

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“ – Bill Nygren im…

Wer in den schwachen Tagen nicht in Aktien investiert ist, ist es auch nicht in den guten!

Eine alte Börsenweisheit besagt: „Wer in den schwachen Tagen nicht in Aktien investiert ist, der…

2 Gedanken zu „Sind ETFs gefährlich? 8 Missverständnisse über ETFs“

Die Kommentare sind geschlossen.